Wer unverschuldet plötzlich berufsunfähig wird und über kein regelmäßiges Einkommen mehr verfügt, dem kann ein finanzielles und soziales Desaster drohen. Die gesetzliche Unterstützung in Form einer Erwerbsminderungsrente vermag in den allermeisten Fällen gerade einmal das Existenzminimum abzusichern und ist überdies an sehr strenge Vorgaben geknüpft.

Jeder Berufstätige, der auf die Einkünfte aus seiner eigenen Arbeitskraft angewiesen ist, sollte sich daher mit einer Berufsunfähigkeitsversicherung gegen sozialen Abstieg und finanziellen Ruin absichern. Die Berufsunfähigkeitsversicherung(BU) darf ohne Abstriche – neben der privaten Haftpflicht – als eine der elementarsten Versicherungen überhaupt bezeichnet werden.

Was ist eine Berufsunfähigkeitsversicherung?

Kann ein Versicherter nach aktuellem Ermessen auf Dauer nicht mehr in seinem zuvor ausgeübten Beruf arbeiten, so erhält er aus der Berufsunfähigkeitsversicherung eine monatliche Rente. Diese Leistung wird auch dann gezahlt, wenn der Betreffende noch in einer anderen Profession arbeiten könnte. Die Ursache für die Berufsunfähigkeit ist dabei unerheblich, nur darf sie nicht mit Absicht selbst herbeigeführt worden sein. Darin liegt, am Rande bemerkt, auch der wesentliche Unterschied zu einer Unfallversicherung, die die Folgen eines konkreten Unglücks auffängt. Das Gros der BU-Policen sieht die Leistungsvoraussetzungen als gegeben an, wenn der Versicherte die Hälfte seiner bisherigen Leistungsfähigkeit eingebüßt hat, also zu 50 Prozent berufsunfähig ist. Diese Minderung muss mit Hilfe von ärztlichen Gutachten nachgewiesen werden. Die Höhe der Rente aus der BU ist unabhängig von bisherigen Einkommen – sie ergibt sich aus den zuvor vereinbarten Vertragsleistungen.

Ursachen für eine Berufsunfähigkeit

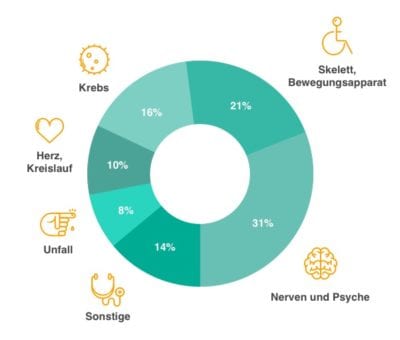

Der Wandel der Arbeitswelt hat die Gewichte in der Statistik der Berufsunfähigkeits-Ursachen in den letzten Jahren gewaltig verschoben. Galten jahrelang Berufe mit schwerer körperlicher Belastung als die anfälligsten für ein vorzeitiges „Aus“, also für eine Berufsunfähigkeit vor Erreichen des Rentenalters, so führen inzwischen die Prozentwerte für psychische Leiden und Nervenerkrankungen bis hin zum Burn-out, bei welchem Betroffene dem Fiskus einen beruflichen Zusammenhang zweifelsfrei beweisen müssen um nicht auf den Kosten sitzen zu bleiben, die traurige Hitliste an. Und von diesen Leiden können Bürobeschäftigte und andere Dienstleister ebenso leicht heimgesucht werden wie Maurer oder Elektriker.

Grafik: Ursachen für eine Berufsunfähigkeit

(Quelle: https://www.wefox.de/berufsunfaehigkeitsversicherung/)

Die Bedingungen der staatlichen Erwerbsminderungsrente haben sich diesen Umständen allerdings nicht angepasst. Eine solche Rente erhält in vollem Umfang nur, wer in keiner (!) Profession mehr länger als drei Stunden einer Beschäftigung nachgehen kann. Das meint im Klartext: Einem Akademiker kann eine ungelernte Tätigkeit, einem Chirurgen die Arbeit eines Pförtners zugemutet werden. Und: Die Höhe der Erwerbsminderungsrente lag nach den letzten Berechnungen der Deutschen Rentenversicherung im Durchschnitt bei 697 Euro. Ohne private Vorsorge ist somit ein schmerzhaftes Absinken des Lebensstandards vorprogrammiert.

Faustregel: 80 Prozent des Nettoeinkommens absichern

Es empfiehlt sich grundsätzlich, über den Abschluss einer Berufsunfähigkeitsversicherung so früh wie möglich nachzudenken, also prinzipiell mit dem Bezug eines gesicherten, regelmäßigen Einkommens. Versicherte mit einem stabilen Gesundheitszustand werden von den Versicherern gerne genommen und zahlen entsprechend geringere Beiträge. Deren Höhe bemisst sich allerdings nicht nur nach dem psychischen Ist-Zustand, sondern auch nach ausgeübtem Beruf, der Dauer des Versicherungsschutzes und vor allem nach der Höhe der Berufsunfähigkeitsrente, die jeder Versicherte selbst festlegen kann. Generell gilt die Faustregel, dass rund 75 bis 80 Prozent des Haushaltsnettoeinkommens abgesichert sein sollten. Damit die Rente diese Aufgabe auch in 20 oder 30 Jahren noch leisten kann, sollte der Vertrag Möglichkeiten der Aufstockung enthalten. Entweder durch eine Nachversicherungsgarantie, die eine Erhöhung zu bestimmten Anlässen wie Familiengründung oder Gehaltserhöhung erlaubt, oder durch eine integrierte Dynamik. In diesem Fall steigt der Beitrag kontinuierlich pro Jahr an – und damit auch die Höhe der späteren Rente.

Ehrlichkeit schützt vor bösen Überraschungen

Gelegentlich betrachten es einschlägige Medien als „ein gefundenes Fressen“, wenn Versicherer die Leistung in konkreten Fällen verweigern. Für die oft entscheidenden Hintergrundinformationen reicht die Schlagzeile dann nicht aus. Dessen ungeachtet kann jedoch bei einem erwogenen Vertragsabschluss nicht oft genug auf das Gebot der unbedingten Ehrlichkeit bei Gesundheitsfragen hingewiesen werden. Die oft mehrseitigen Fragebögen zum Thema sollten mit höchster Aufmerksamkeit und Sorgfalt ausgefüllt werden – und keine Lücken offenbaren. Der Gesundheitscheck bildet eine elementare Grundlage für die Risikoeinschätzung des Versicherers – das bewusste, oder auch nachlässige, Verschweigen von beispielsweise Vorerkrankungen, kann zum Verlust des Versicherungsschutzes führen.

Die Berufsunfähigkeitsversicherung von Sparplänen trennen

Eine BU bietet den besten Schutz, wenn sie als eigenständige Versicherung abgeschlossen wird. Kombinationen mit einer Kapitallebens- oder Rentenversicherung verführen dazu, die BU zu niedrig anzusetzen, um dem psychologischen Effekt eines vermeintlich sehr hohen Gesamtbetrags ein Schnippchen zu schlagen. Arbeitslosigkeit oder andere finanzielle Notlagen können bedeuten, dass die Sparprämie nicht mehr gezahlt werden kann – und damit gerät gleichzeitig auch der BU-Schutz in Gefahr. Eine Versicherung gegen existentielle Risiken sollte daher sauber von Sparverträgen getrennt werden.

Der sicherste Schutz vor finanziellem Ruin und sozialem Abstieg

Eine Berufsunfähigkeitsversicherung ist der probateste Weg, um sich vor den Risiken einer Berufsunfähigkeit zu schützen. Ob oder wann eine solche eintritt, lässt sich niemals im Vorfeld bestimmen. Psychische Erkrankungen suchen Menschen unterschiedlichen Alters, beiderlei Geschlechts und in allen Professionen heim. Die gesetzliche Erwerbsminderungsrente ermöglicht so gut wie nie die Fortführung des gewohnten Lebensstandards. Bei der Auswahl einer „passenden“ Versicherung empfiehlt es sich, auf professionelle Hilfe zurückzugreifen. Versierte und vertrauensvolle Makler kennen die Fallstricke in einigen Verträgen – und wissen sie geschickt zu umschiffen.

Bildquelle Titelbild: © Zerbor @ Adobe Stock